Wichtige Pauschalen und Steuerfreibeträge und wie du sie nutzt

Steuern sparen für Selbstständige

💡 Das musst du wissen

- Steuerpflichtige in Deutschland profitieren bei der Steuererklärung von Freibeträgen und Pauschalen.

- Einige Steuerfreibeträge wie der Gewerbesteuerfreibetrag gelten speziell für Selbstständige.

- Freibeträge und Pauschalen senken die Höhe des steuerpflichtigen Einkommens und damit deine Steuerlast.

- Freibeträge sorgen dafür, dass deine Einkünfte bis zu einem bestimmten Betrag steuerfrei bleiben.

- Pauschalen sichern dir Steuervorteile ab dem ersten Euro, den du ausgibst. Sie sind allerdings gedeckelt.

💡 So gehst du vor

- Informiere dich, welche Freibeträge und Pauschalen für deine Tätigkeit infrage kommen.

- Achte darauf, für welche Freibeträge und Pauschalen gegebenenfalls Nachweise notwendig sind und behalte deine Ausgaben im Blick.

- Trage relevante Angaben in den entsprechenden Steuererklärungen ein. Der Gewerbesteuerfreibetrag gehört zum Beispiel in die Gewerbesteuererklärung.

Inhaltsverzeichnis

- 1 - So entlasten Pauschalen und Steuerfreibeträge Selbstständige

- 2 - Was ist der Unterschied zwischen Freibeträgen und Pauschalen?

- 3 - Welche Steuerfreibeträge für Selbstständige gibt es?

- 4 - Welche Pauschalen gibt es für Selbstständige?

- 5 - Weitere Pauschalen für Selbstständige

- 6 - Wie nutze ich Freibeträge für meine Solo-Selbstständigkeit?

So entlasten Pauschalen und Steuerfreibeträge Selbstständige

Für viele Solo-Selbstständige fühlt sich die Steuererklärung an wie der Endgegner. Sieh es positiv: Wer die Basics verstanden hat, sichert sich die Chance auf Steuerentlastungen. Deine wichtigsten Verbündeten bei der Steuerspar-Mission sind Steuerfreibeträge und Pauschalen.

Schnapp dir dein Lieblingsgetränk und lerne in Ruhe die Vorteile, Arten und Unterschiede von Pausch- und Freibeträgen kennen. So entgeht dir keine Chance zum Sparen.

Was ist der Unterschied zwischen Freibeträgen und Pauschalen?

Im Steuerrecht gibt es verschiedene Freibeträge. Einige gelten für alle Steuerpflichtigen. Andere sind speziell für Selbstständige und Freiberufler*innen relevant. Zu den Steuerfreibeträgen zählen die Pauschalbeträge. Und um das Steuersparen noch spannender zu machen, gibt es zusätzlich bestimmte Freigrenzen.

All diese Beträge, Pauschalen und Grenzen nehmen dir und dem Finanzamt Arbeit mit der Steuererklärung ab. Zunächst ist es aber wichtig, die Grundlagen von Freibeträgen zu verstehen.

Definition: Freibetrag, Pauschbetrag und Steuerfreigrenze

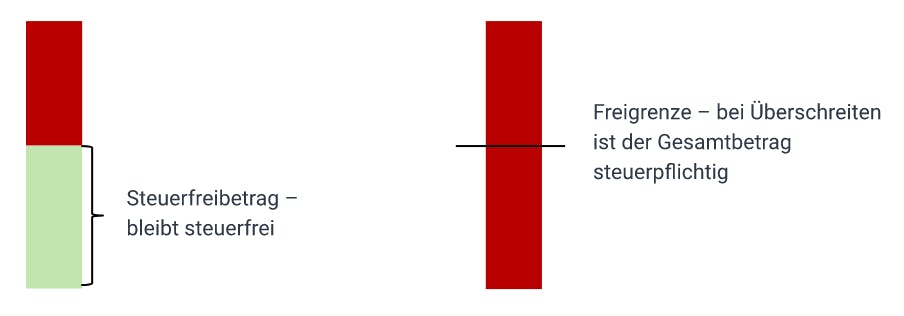

Der Steuerfreibetrag ist ein Teil deines Einkommens oder bestimmter Einkünfte, der steuerfrei bleibt. Du zahlst also erst Steuern, wenn deine Einkünfte über dem Freibetrag liegen. Oder anders gesagt: Der Steuerfreibetrag ist die Summe, die das Finanzamt von deinem steuerpflichtigen Einkommen abzieht. Anders ist es bei der Freigrenze: Überschreitest du diese Grenze nur um einen Euro, wird der gesamte Betrag steuerpflichtig.

Der Pauschbetrag bezieht sich dagegen auf deine Ausgaben. Bestimmte Beträge kannst du pauschal und ohne Belege in der Steuererklärung geltend machen. Davon profitierst du vor allem, wenn deine Ausgaben niedriger sind als der Pauschbetrag.

Die Tabelle fasst die wichtigsten Punkte noch einmal zusammen:

| Pauschalbetrag | Steuerfreibetrag | Steuerfreigrenze | |

|---|---|---|---|

| Definition | Pauschale Beträge, die du in deiner Steuererklärung geltend machen kannst. Es reduziert dein zu versteuerndes Einkommen und wird ohne Nachweis anerkannt. | Feste Summe, die das Finanzamt von deinem Einkommen abzieht. Versteuert wird nur der Betrag, der über dem Freibetrag liegt. Freibeträge gewährt der Fiskus automatisch. | Begrenzt die Höhe der steuerfreien Einkünfte. Bei Überschreiten wird der gesamte Betrag versteuert. Entlastet dich nur, wenn du unter der Grenze bleibst |

| Beispiel | Verpflegungspauschale | Umsatzsteuerfreibetrag | 50-Euro-Grenze bei Sachbezügen für Mitarbeitende |

Welche Steuerfreibeträge für Selbstständige gibt es?

Von einigen Freibeträgen profitieren alle Steuerpflichtigen. Andere entlasten speziell Selbstständige. Die folgende Übersicht fasst zusammen, welche Steuerfreibeträge Selbstständige steuerlich ansetzen dürfen.

Grundfreibetrag

Der Grundfreibetrag (§ 32a Abs. 1 Einkommensteuergesetz, EStG) entlastet alle Steuerpflichtigen in Deutschland. Er schützt den Mindestbetrag, den Menschen zum Leben brauchen. Der Grundfreibetrag wird regelmäßig neu berechnet und orientiert sich am Existenzminimum.

Welcher Freibetrag gilt für die Einkommensteuer?

- Bist du Single, liegt der Steuerfreibetrag für Selbstständige 2022 bei 10.347 Euro.

- Für Ehepaare mit gemeinsamer Veranlagung sind es sogar 20.694 Euro.

Lehn dich zurück – das Finanzamt berücksichtigt den Einkommensteuer-Freibetrag für Selbstständige automatisch bei der Steuererklärung.

Bringt dir deine selbstständige Tätigkeit weniger als den Grundfreibetrag ein, bleibt dein Einkommen steuerfrei. Erwirtschaftest du mehr, wirst du einkommensteuerpflichtig.

Für die Steuerabgaben sind Selbstständige und freiberuflich Tätige selbst verantwortlich – lege immer genug Geld für Steuerzahlungen an das Finanzamt zurück. Denk daran: Dein persönlicher Steuersatz steigt progressiv mit deinem Einkommen.

Umsatzsteuerfreibetrag

Zum Start deiner gewerblichen oder freiberuflichen Tätigkeit kannst du unter Umständen einen Status als Kleinunternehmer*in wählen. Dann gilt für dich der Umsatzsteuerfreibetrag (§ 19 Umsatzsteuergesetz, UstG).

Ein Wahlrecht hast du, wenn:

- dein Umsatz mit umsatzsteuerpflichtigen Lieferungen und Leistungen im Vorjahr unter 22.000 Euro lag, oder

- der Umsatz im laufenden Jahr voraussichtlich weniger als 50.000 Euro beträgt.

Verzichtest du auf den Steuerfreibetrag für selbstständige Kleinunternehmer*innen, sind alle deine Umsätze umsatzsteuerpflichtig.

Welche Vor- und Nachteile hat die Kleinunternehmer-Regelung?

Nutzt du die Kleinunternehmerregelung, berechnest du deinen Kund*innen keine Umsatzsteuer. Das spart Zeit bei der Steuererklärung. Allerdings darfst du dafür keine Vorsteuer abziehen. Das kann gerade in der Anfangsphase ein Nachteil sein, wenn du Investitionen tätigst.

Gibst du den Kleinunternehmerstatus freiwillig auf, bist du mindestens fünf Jahre lang an deine Entscheidung gebunden.

Gewerbesteuerfreibetrag

Der Gewerbesteuerfreibetrag (§ 11 Absatz 1 Nr. 1 GewStG) ist ein spezieller Steuerfreibetrag für Selbstständige mit einem Gewerbe oder einer Personengesellschaft. Ausgenommen sind Kapitalgesellschaften.

Welcher Freibetrag gilt für die Gewerbesteuer?

Der Gewerbesteuerfreibetrag liegt bei 24.500 Euro pro Jahr. Um diesen Betrag reduziert sich die Gewerbesteuer im Rahmen der Gewerbesteuererklärung. Deine Einkommensteuer bleibt davon unberührt.

Die Gewerbesteuerschuld zu ermitteln, ist eine der anspruchsvollsten Aufgaben im Steuerrecht. Deshalb widmen wir uns dem Thema ausführlich in einem eigenen Gewerbesteuer-Guide.

Freibetrag für Veräußerungsgewinne

Planst du, ein Unternehmen zu skalieren und später zu verkaufen? Von deiner harten Arbeit profitiert auch der Staat – denn auf den erzielten Gewinn werden Steuern fällig. Immerhin gibt es mit dem Freibetrag für Veräußerungsgewinne (§ 16 Abs. 4 EStG) eine Steuererleichterung.

45.000 Euro deines Gewinns bleiben steuerfrei, wenn du eine dieser Voraussetzungen erfüllst:

- Du hast das 55. Lebensjahr vollendet.

- Du giltst als dauerhaft berufsunfähig.

Für den Freibetrag für Veräußerungsgewinne gilt eine Obergrenze von 136.000 Euro. Übersteigt dein Gewinn diese Grenze, reduziert sich der Freibetrag um den darüber liegenden Betrag. Ab 181.000 Euro gibt es also keinen Freibetrag mehr.

Beispiel:

Dein Gewinn beträgt 160.000 Euro und übersteigt die Obergrenze um 24.000 Euro – von dem Freibetrag bleiben dir also noch 21.000 Euro.

Erbschafts- und Schenkungsfreibetrag

Unterstützt dich deine Familie mit einer vorgezogenen Erbschaft oder Geldgeschenken beim Start in die Selbstständigkeit? Dann gelten dafür je nach Verwandtschaftsverhältnis folgende Erbschafts- und Schenkungsfreibeträge (§ 16 ErbStG):

- 400.000 Euro bei Zuwendungen von den Eltern – oder von den Großeltern, wenn die Eltern bereits verstorben sind.

- 200.000 Euro bei Unterstützung durch die Großeltern, falls die eigenen Eltern noch leben.

20.000 Euro bei Geldgeschenken von Onkeln oder Tanten.

Investieren deine Verwandten in dein Jungunternehmen, hat das keine negativen Steuerfolgen.

Steuerfreibeträge für Selbstständige mit Kindern

Hast du neben deinem Business auch eine Familie gegründet, kommen die folgenden drei Freibeträge für dich in Frage.

Alleinerziehendenentlastungsbetrag

Seit 2022 gibt es den Alleinerziehendenentlastungsbetrag (§ 24b EStG). Der Staat entlastet mit diesem Steuerfreibetrag Selbstständige, die alleinerziehend sind. Für das erste Kind sind 4.008 Euro pro Jahr steuerfrei. Für jedes weitere Kind kommen 240 Euro hinzu.

Unter diesen Voraussetzungen entlastet der Freibetrag Selbstständige mit Kindern:

- Du bist in der Steuerklasse II.

- Es besteht keine häusliche Gemeinschaft mit einer anderen erwachsenen Person. Ausgenommen sind volljährige Kinder.

Wer mit einer Person zusammenlebt, hat keinen Anspruch auf den Freibetrag. Es gibt jedoch Gestaltungsspielraum, etwa in Form eines Untermietverhältnisses.

Kinderfreibetrag

Der Kinderfreibetrag (§ 32 EStG) ist unabhängig von den Wohnverhältnissen. Er liegt bei 8.388 Euro pro Kind und Jahr für beide Elternteile. Bei getrennten Eltern sind es 4.194 Euro.

Dafür gelten folgende Voraussetzungen:

- Du bist in der Steuerklasse I bis IV.

- Du verzichtest auf das Kindergeld. Hintergrund: Eltern erhalten entweder den Kindefreibetrag oder Kindergeld.

Den Kinderfreibetrag machst du mit einem Antrag auf Lohnsteuerermäßigung beim Finanzamt geltend. Das Finanzamt prüft, ob der Freibetrag oder das Kindergeld finanziell vorteilhafter ist.

Ausbildungsfreibetrag

Studieren deine Kinder bereits oder absolvieren sie eine Ausbildung, entlastet dich der Ausbildungsfreibetrag (§ 33a Abs. 2 EStG) steuerlich. Der Freibetrag beträgt maximal 924 Euro pro Jahr.

Wer kann von den Freibeträgen profitieren? Den Ausbildungsfreibetrag erhalten Eltern,

- die Anspruch auf Kindergeld oder den Kinderfreibetrag haben,

- deren Kind bereits zu Hause ausgezogen ist und

- die ihr Kind während der Berufsausbildung finanziell unterstützen.

Sonstige Steuerfreibeträge für Selbstständige

Sparsame Selbstständige profitieren vom Sparerfreibetrag. Er betrifft Einkünfte aus Zinsen und sonstigen Kapitalerträgen. Bei Aktien sind das zum Beispiel Dividendenausschüttungen.

Normalerweise erhebt das Finanzamt 25 Prozent Abgeltungssteuer auf solche Einkünfte – nach Abzug des Sparerpauschbetrags in Höhe von 801 Euro. 2023 steigt der Freibetrag auf 1.000 Euro.

Deine Bank führt die Abgeltungssteuer automatisch ab. Um den Sparerpauschbetrag zu nutzen, beantragst du einen Freibetrag bei deiner Bank. Hast du mehrere Sparkonten, darfst du den Freibetrag von 801 Euro auf mehrere Kreditinstitute verteilen.

Welche Pauschalen gibt es für Selbstständige?

Neben Steuerfreibeträgen können Selbstständige und Freiberufler*innen Pauschalen absetzen. Dazu gehören die Homeoffice-Pauschale, die Kilometerpauschale und die Verpflegungspauschale.

Willst du sie im Rahmen der Steuer Pauschalbeträge geltend machen, verzichtet das Finanzamt auf Nachweise. Das bedeutet weniger Arbeit für dich. Außerdem profitierst du von Pauschalen sogar dann, wenn deine tatsächlichen Kosten darunter lagen.

Betriebsausgabenpauschale

Für Angestellte gibt es die Werbungskostenpauschale, für Selbstständige die Betriebsausgabenpauschale. Bei den meisten Selbstständigen beträgt sie 1.200 Euro jährlich. Ausnahmen gelten für folgende Tätigkeiten:

- schriftstellerisch, künstlerisch oder journalistisch als hauptberuflich selbstständige Tätigkeit: 30 Prozent der Einnahmen, maximal 2.455 Euro im Jahr

- wissenschaftlich, künstlerisch oder schriftstellerisch im Nebenberuf und nebenberufliche Lehr- oder Prüfungstätigkeiten: 25 Prozent der nebenberuflichen Einnahmen, maximal 614 Euro im Jahr

- freiberufliche Hebammen: 25 Prozent, maximal 1.535 Euro im Jahr

Die Pauschale lohnt sich, wenn deine tatsächlichen Betriebsausgaben unter dem Pauschbetrag liegen. Bei höheren Betriebsausgaben kannst du stattdessen die einzelnen Posten steuerlich geltend machen. Die folgenden Pauschalen erleichtern dir dabei die Arbeit.

Entfernungspauschale

Falls du für deine Selbstständigkeit ein Büro oder einen Platz im Coworking-Space gemietet hast, kannst du für Fahrten zwischen Wohnung und Büro 30 Cent je Kilometer geltend machen. Ab dem 21. Kilometer steigt die Pauschale ab 2022 auf 38 Cent (bis 2021: 35 Cent).

Wichtig für die Berechnung:

- Grundlage sind die tatsächlichen Arbeitstage im Jahr.

- Es ist egal, mit welchem Verkehrsmittel du die Strecke zurücklegst.

- Pro Tag kannst du die einfache Wegstrecke einmal abrechnen.

- Der Pauschbetrag ist auf 4.500 Euro begrenzt.

- Legst du die Strecken im eigenen Pkw zurück, darfst du Kosten geltend machen, die über der Grenze von 4.500 Euro liegen. Dafür sind Nachweise notwendig.

Das Finanzamt erkennt maximal so viele Fahrten an, wie tatsächlich entstehen können. Bereite dich darauf vor, die Notwendigkeit deiner Fahrten zu erklären oder ein Fahrtenbuch vorzulegen.

Alle Fakten und Tipps für Selbstständige um Fahrtkosten richtig ab zu setzen haben wir in einem eigenen Ratgeber zusammengefasst.

Homeoffice-Pauschale

Arbeitest du viel im Homeoffice und hast bisher kein separates Arbeitszimmer steuerlich geltend gemacht? Dann profitierst du von der Homeoffice-Pauschale: In der Steuererklärung kannst du bis zu 120 Tage zu je fünf Euro ansetzen, wenn du den ganzen Tag im Homeoffice verbringst. Das bringt dir einen Steuervorteil von bis zu 600 Euro im Jahr.

Die Pauschale wird mit der Betriebsausgabenpauschale verrechnet. Du profitierst also erst dann davon, wenn deine Betriebsausgaben den Pauschbetrag von 1.200 Euro überschreiten.

Reisekostenpauschale

Wenn Reisen dich beruflich voranbringen, belohnt dich das Finanzamt mit Steuerentlastungen. Viele deiner Ausgaben kannst du bequem über Pauschbeträge in der Steuererklärung geltend machen.

Welche Reisekosten du steuerlich ansetzen kannst und was du rund um Verpflegungspauschale und Co. wissen musst, haben wir in einem separaten Beitrag zur Reisekostenabrechnung für Selbstständige zusammengefasst.

Weitere Pauschalen für Selbstständige

Neben Pauschalen im Zusammenhang mit deinen Betriebsausgaben gibt es weitere Freibeträge, die deine Steuerlast senken. Im Folgenden erfährst du, unter welchen anderen Umständen dich das Steuerrecht finanziell entlastet.

Behindertenpauschbetrag

Menschen mit Behinderung erhalten über den Behindertenpauschbetrag steuerliche Vorteile. Die Höhe des Freibetrags richtet sich nach dem Grad der Behinderung (GdB).

So gelten zum Beispiel folgende Pauschbeträge seit 2021:

- GdB 20: 384 Euro

- GdB 95 und 100: 2.840 Euro

- Bei Hilflosen, Blinden und Taubblinden: 7.400 Euro

Pflegepauschbetrag

Kümmerst du dich neben deiner Selbstständigkeit noch um pflegebedürftige Angehörige, gibt es dafür den Pflegepauschbetrag. Er gleicht den finanziellen Mehraufwand aus, der durch die Pflege entsteht.

Für das Finanzamt sind gute Freund*innen ebenso Angehörige wie Eltern oder Partner*innen. Wichtig ist nur, dass die Pflege bei dir oder der zu pflegenden Person stattfindet.

Aktuell gelten folgende Pflegepauschalbeträge:

- Pflegegrad 2: 600 Euro

- Pflegegrad 3: 1.110 Euro

- Pflegegrad 4 und 5: 1.800 Euro

Den Pflegepauschbetrag sicherst du dir nur, wenn die Pflege noch nicht durch ein Pflegegeld vergütet ist. Helfen dir andere Personen bei der Pflege, wird der Pflegepauschbetrag entsprechend aufgeteilt.

Übungsleiterpauschale

Wer sich sozial für den Nachwuchs engagiert, profitiert vom Steuerfreibetrag für selbstständige Nebentätigkeit als Übungsleiter*in. Die Übungsleiterpauschale gibt es zum Beispiel, wenn du Kurse an der Volkshochschule gibst, mit einem Chor übst oder Fußballnachwuchs trainierst. 3.000 Euro deines Honorars sind in diesem Fall steuerfrei.

Sonderausgabenpauschbetrag

Es gibt unzählige Ausgaben, die unabhängig von deiner Selbstständigkeit sind: zum Beispiel die Beiträge zur Krankenversicherung, Spendenbeiträge oder die Kirchensteuer. Diese Kosten gehören zu den Sonderausgaben.

Dafür gibt es ebenfalls eine Pauschale ohne Nachweispflicht. Der Pauschbetrag liegt allerdings bei nur 36 Euro. Die meisten Steuerpflichtigen überschreiten diesen Betrag schnell. Deshalb ist es sinnvoller, die tatsächlichen Kosten steuerlich anzusetzen.

Wie nutze ich Freibeträge für meine Solo-Selbstständigkeit?

Welcher Steuerfreibetrag für welche selbstständige Tätigkeit infrage kommt, hängt vom Einzelfall ab. Willst du Frei- und Pauschbeträge geltend machen, gibst du die meisten davon einfach in deiner Einkommensteuererklärung an.

Der Sparerpauschbetrag gehört zum Beispiel in Anlage KAP, der Übungsleiterfreibetrag in Anlage S. Der Gewerbesteuerfreibetrag gehört in die Gewerbesteuererklärung und den Erbschafts- bzw. Schenkungssteuerfreibetrag machst du im Rahmen der jeweiligen Steuererklärung geltend.

Zum Eingrooven startest du am besten mit den Pauschalbeträgen.