Wie du deine Steuerklasse herausfindest

Zuletzt aktualisiert am 9. Aug. 2023

Melchior Neumann

Kontist Steuerberatung

22. März 2019

Als Angestellter war alles noch so einfach: Man hat einfach monatlich seine Gehaltsabrechnung bekommen und die Steuern und Versicherungen waren schon abgezogen. Man konnte sich zwar herrlich darüber aufregen, dass so wenig netto vom brutto übrig geblieben ist, aber es war zumindest sehr bequem.

Mit dem Schritt in die Selbständigkeit merkt jeder Freelancer und Gründer, dass das Leben als Selbständiger nicht einfacher geworden ist. Man muss noch mehr Abgaben zahlen und jetzt muss man sich auch noch selbst darum kümmern.

In diesem Artikel soll es darum gehen, wie du als Selbständiger deine Steuerklasse herausfinden kannst – oder besser gesagt, wieso es für Selbständige keine Steuerklassen gibt und was du stattdessen benötigst, um deine Steuer zu berechnen.

Was ist eigentlich eine Steuerklasse?

Steuerklassen sind eine Hilfestellung der Finanzverwaltung für Angestellte bzw. für Arbeitgeber, die die Gehaltsabrechnungen für ihre Angestellten machen.

Wie du mit Sicherheit weißt, haben sehr viele Lebensumstände einen Einfluss auf die eigene Steuerbelastung. Dazu gehören zum Beispiel folgende Merkmale:

- Bist du verheiratet, ledig oder geschieden?

- Verdient dein Lebenspartner auch Geld, dass in der gemeinsamen Steuererklärung berücksichtigt werden muss?

- Hast du Kinder? Wenn ja, wie viele?

- Erziehst du deine Kinder alleine?

- Hast du noch einen anderen Job/ein anderes Einkommen?

Alle diese Merkmale verändern deinen Steuersatz und deine Steuerbelastung und müssen deshalb in der Steuererklärung berücksichtigt werden.

Aber was ist, wenn du gar keine Steuererklärung machst?

Angestellte haben das Privileg, keine Steuererklärung abgeben zu müssen. Bei ihnen reichen die monatlichen Abzüge von der Gehaltsabrechnung aus, da die Lohnsteuer einen abgeltenden Charakter hat (= alle Forderungen des Finanzamts sind abgegolten).

Das bedeutet aber auch, dass die Gehaltsabrechnungen möglichst genau sein müssen und möglichst viele der oben genannten Merkmale berücksichtigt werden müssen.

Angestellte müssten also dem Arbeitgeber jeden Monat berichten, ob die Ehe geschieden wurde, ob neue Kinder dazu gekommen sind oder ob dein Lebenspartner arbeitslos geworden ist.

Daraus ergeben sich zwei Probleme:

- Gehen dem Chef diese privaten Details nichts an.

- Ist es ein großer Aufwand, wenn jeden Monat alle Veränderungen gemeldet werden müssen.

Aus diesem Grund gibt es zur Vereinfachung 6 Kategorien, in die jeder Angestellte eingeteilt wird. So werden die verschiedenen Merkmale zusammengefasst und man wird einer Kategorie zugeteilt, die am besten zu einem passt.

Diese Kategorien sind die Steuerklassen.

Welche Steuerklassen gibt es?

Insgesamt gibt es in Deutschland 6 Steuerklassen. Jeder Angestellte kann pro Job nur eine Steuerklasse haben. Wenn allerdings zwei Tätigkeiten ausgeführt werden, hat man im zweiten Anstellungsverhältnis grundsätzlich eine andere Steuerklasse.

Sollten sich die persönlichen Lebensbedingungen ändern (zum Beispiel durch eine Hochzeit oder Scheidung), ist es jederzeit möglich, in eine andere Steuerklasse zu wechseln.

Steuerklasse 1

Diese Steuerklasse gilt für ledige, verwitwete und geschiedene Arbeitnehmer. Verheiratete Arbeitnehmer gehören zu dieser Klasse, wenn der Ehepartner im Ausland wohnt oder die Ehepartner dauernd getrennt leben. Dass trifft aber nur zu, wenn sie weder in Steuerklasse 3, 4 oder 5 sind.

Steuerklasse 2

Diese Steuerklasse ist identisch mit der Steuerklasse 1, mit einem Unterschied: Der Arbeitnehmer hat mindestens ein Kind und ist alleinerziehend. Das bedeutet, dass die Personen alleinstehend sein müssen und ihnen mindestens ein Kind gehört, für das ihnen ein Kinderfreibetrag oder Kindergeld zusteht.

Hol dir Experten an deine Seite - der Steuerservice für Selbstständige ✨

Inklusive Geschäftskonto mit Echtzeit-Steuerschätzung, automatisierter Buchhaltung & digitaler Steuerberatung.

Steuerklasse 3

Steuerklasse 3 haben alle verheirateten Angestellten (beide wohnhaft in Deutschland, nicht getrennt lebend), wenn der Ehepartner kein Arbeitslohn erhält. Außerdem darf ein Ehepartner in diese Steuerklasse, wenn sich der andere Ehepartner freiwillig in die (ungünstige) Steuerklasse 5 einordnet.

Das macht vor allem an Sinn, wenn ein Ehepartner (deutlich) mehr verdient. In diesem Fall sollte der besser verdienende Partner die Steuerklasse 3 wählen und der schlechter verdienende Partner die Steuerklasse 5.

Steuerklasse 4

Diese Steuerklasse gilt für verheiratete Arbeitnehmer, wenn beide Ehepartner ein Einkommen haben und nicht getrennt leben.

Wenn beide Ehepartner etwa gleich viel verdienen, ist es am sinnvollsten, wenn beide Partner die Steuerklasse 4 wählen.

Steuerklasse 5

Steuerklasse 5 ist ebenfalls für verheiratete Arbeitnehmer, wenn beide Ehepartner ein Einkommen haben. Sie ist allerdings ungünstiger und man zahlt mehr Steuern.

Sinn macht diese Steuerklasse, wenn man weniger als der Ehepartner verdient und ihm die günstigere Steuerklasse 3 ermöglichen möchte, damit am Monatsende insgesamt mehr in der gemeinsamen Haushaltskasse ist (siehe Berechnungsbeispiel unten).

Steuerklasse 6

Diese Steuerklasse ist die ungünstigste Steuerklasse von allen. Hier werden alle Arbeitnehmer erfasst, die neben dem Job eine andere Haupttätigkeit haben. In der Steuerklasse 6 werden also in der Regel nur Nebenjobs abgerechnet.

Wie du deine Steuerklasse herausfinden kannst

Grundsätzlich solltest du mit diesen Informationen schon selbst in der Lage sein, deine Steuerklasse zu bestimmen.

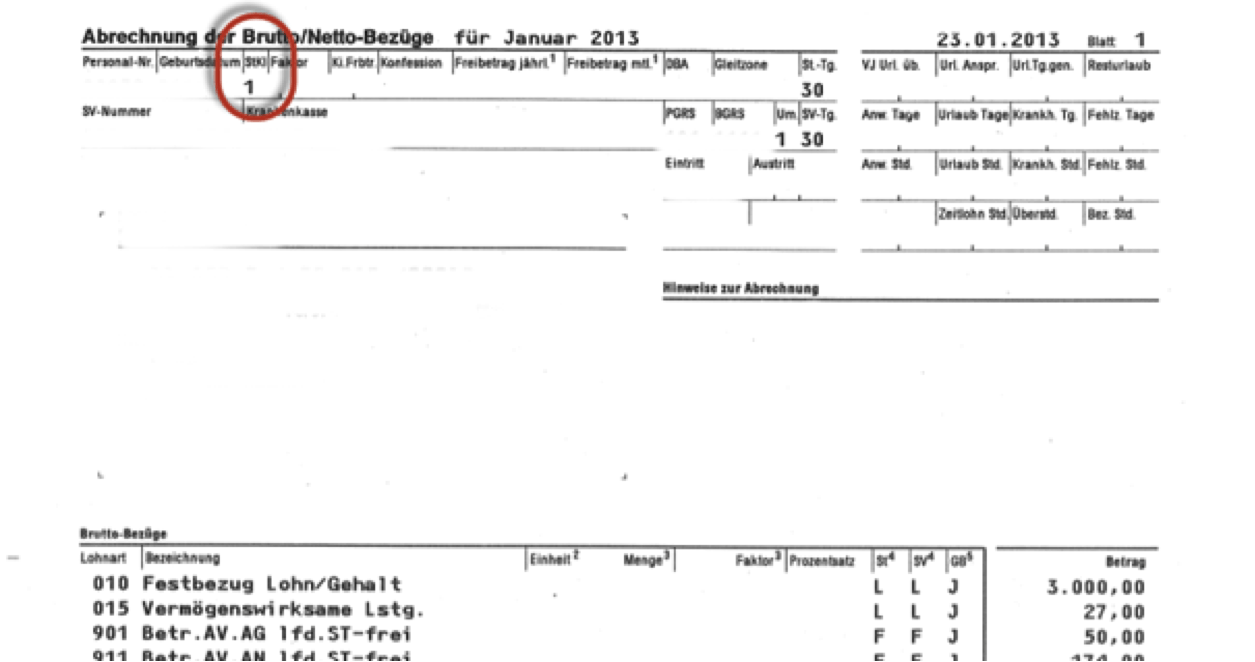

Ansonsten kannst du auch deine Steuerklasse herausfinden, indem du auf deine Gehaltsabrechnung schaust. Die Steuernummer steht auf jeder Lohnabrechnung, die du von deinem Arbeitgeber bekommst.

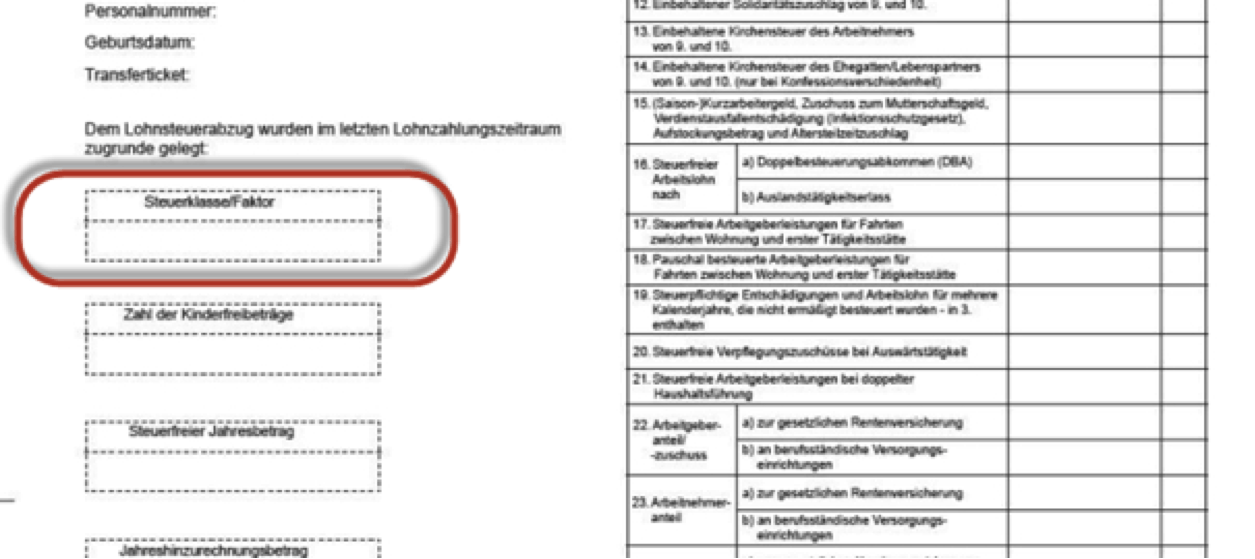

Auf dem Ausdruck der elektronischen Lohnsteuerbescheinigung, die du einmal im Jahr von deinem Arbeitgeber bekommst, steht deine Steuernummer selbstverständlich auch.

Solltest du noch ganz neu in deinem Job sein und noch keine Gehaltsabrechnung oder Lohnsteuerbescheinigung bekommen haben, kannst du auch deine Steuerklasse herausfinden, indem du beim Finanzamt anrufst und nachfragst.

Hier kannst du herausfinden, welches Finanzamt für dich zuständig ist: http://gemfa.bzst.bund.de/gemfai.exe

Steuerklassen bei Ehepartnern

Ehepartner haben standardmäßig die Steuerklasse 4. Der Steuersatz ist bei beiden Ehepartnern also identisch, beide zahlen den gleichen Prozentsatz für Steuern.

Da wir in Deutschland aber einen progressiven Steuersatz haben, kann das zu großen Nachteilen führen, wenn beide Ehepartner unterschiedlich viel verdienen. Der ansteigende Steuersatz bei hohen Einkommen sorgt dafür, dass die gesamte Steuerbelastung höher ist, obwohl insgesamt nicht mehr verdient wird.

Beispiel:

Gleiche Gehälter

- Ehepartner (30 Jahre, wohnhaft in Berlin, Kirchenmitglied, Jahr 2016)

- Beide verdienen 3.000,00 Euro brutto

- Beide haben die Steuerklasse 4

- Die Steuerbelastung beträgt insgesamt 1.006,46 Euro (2x503,23 Euro)

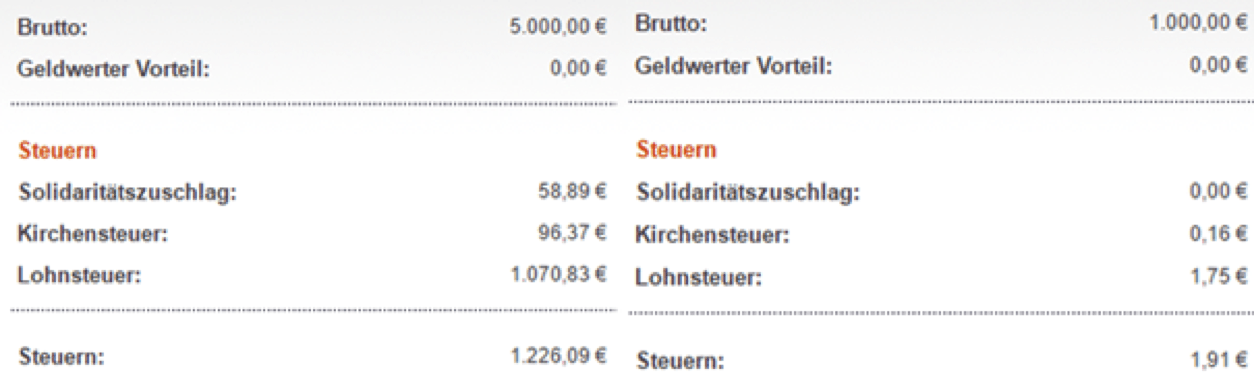

Unterschiedliche Gehälter

- Ehepartner (30 Jahre, wohnhaft in Berlin, Kirchenmitglied, Jahr 2016)

- Ein Ehepartner verdient 5.000,00 Euro brutto, der andere 1.000,00 Euro brutto

- Beide haben die Steuerklasse 4

- Die Steuerbelastung beträgt insgesamt 1.228,00 Euro (1.226,09 Euro + 1,91 Euro)

Die gesamte Steuerbelastung ist also bei unterschiedlichen Gehältern pro Monat 221,54 Euro höher, obwohl das Gesamteinkommen und alle anderen Bedingungen identisch sind.

Aufteilung der Steuerklasse in Steuerklasse 3 und 5

Durch einen einfachen Trick kann man diese höhere Steuerbelastung aber reduzieren. Es ist möglich, dass der Besserverdiener die Steuerklasse 3 wählt, wenn der Ehepartner, der schlechter verdient, die ungünstigere Steuerklasse 5 wählt.

Fortführung des Beispiels:

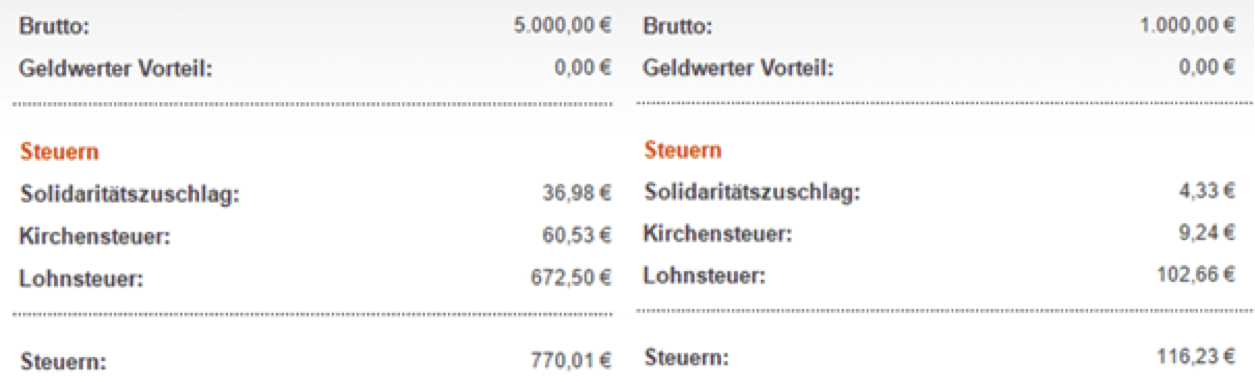

Unterschiedliche Gehälter

- Ehepartner (30 Jahre, wohnhaft in Berlin, Kirchenmitglied, Jahr 2016)

- Ein Ehepartner verdient 5.000,00 Euro brutto, der andere 1.000,00 Euro brutto

- Steuerklasse 3 und 5

- Die Steuerbelastung beträgt insgesamt 886,24 Euro (770,01 Euro + 116,23 Euro)

Durch die unterschiedlichen Steuerklassen spart der besserverdienende Ehepartner deutlich mehr Steuern, als der schlechter verdienende Partner mehr zahlen muss.

Durch die Aufteilung der Steuersätze müssen insgesamt 341,76 Euro weniger Steuern pro Monat gezahlt werden.

Da Angestellte keine Steuererklärung machen müssen, ist das reine Steuerersparnis!

Selbstverständlich ist es auch möglich, die Steuerklassen untereinander zu wechseln, wenn der eine Ehepartner eine Gehaltserhöhung erhält und dadurch besser als der Partner verdient.

Beeinflussung der Steuerklassen durch Kinder

Kinder haben zwar einen großen Einfluss auf die Steuerlast, aber sie beeinflussen die Steuerklasse nicht direkt.

Lediglich Alleinerziehende haben mit der Steuerklasse 2 eine separate Steuerklasse.

Aber auch alle anderen Angestellten können ihre Kinder bei der Steuer berücksichtigen. Denn es ist möglich, neben der Steuerklasse Kinderfreibeträge bei den Gehaltsabrechnungen zu berücksichtigen. Dafür musst du deinem Arbeitgeber mitteilen, wie viele Kinder dir zugerechnet werden sollen.

Wenn du mit deinem Ehepartner gemeinsam ein Kind hast, ist es möglich, dass sich jeder einen halben Freibetrag eintragen lässt. 1,5, 2,5 oder 3,5 Freibeträge sind ebenso möglich.

Steuerklassen herausfinden als Selbständiger

Inzwischen sollte es dir auch einleuchten, warum es für Selbständige keine Steuerklassen gibt. Als Selbständiger bist du, anders als Angestellte, dazu verpflichtet, jährlich eine Einkommensteuererklärung abzugeben.

Wenn du diese Steuererklärung gemacht hast, bekommst du vom Finanzamt einen Steuerbescheid, in dem dir mitgeteilt wird, wie viel Steuern du zu zahlen hast oder wie viel Steuern du zurückbekommst. In diesem Bescheid wird dir auch mitgeteilt, wie viel Steuern du in Zukunft quartalsweise vorauszahlen musst.

Selbständige müssen vier Mal im Jahr Einkommensteuer vorauszahlen (10. März, 10. Juni, 10. September, 10. Dezember). Das ist notwendig, weil es keinen monatlichen Steuerabzug wie bei Angestellten gibt.

Diese Vorauszahlungen sind immer nur eine grobe Schätzung und haben keinen abgeltenden Charakter, so wie es bei Angestellten ist. Deshalb ist es auch nicht so schlimm, wenn die Vorauszahlungen nur ungenau sind und die individuellen Lebensbedingungen nur eingeschränkt berücksichtigt werden. Eine genaue Abrechnung gibt es dann mit der jährlichen Steuererklärung bzw. dem Steuerbescheid.

Steuerklasse herausfinden bei nebenberuflicher Selbständigkeit

Eine nebenberufliche Selbständigkeit hat keinen Einfluss auf die Steuerklasse.

Wenn du zwei Angestelltenverhältnisse hast, hast du in der zweiten Tätigkeit in der Regel die (sehr ungünstige) Steuerklasse 6 und in deinem Hauptjob die Steuerklasse, die sich aus deinem Familienstand ergibt (Beispiel: Steuerklasse 1 bei ledigen Arbeitnehmern).

Wenn du neben deinem Hauptjob aber selbständig bist, gilt diese Regelung nicht für dich, da du durch deine Selbständigkeit zur Abgabe der Einkommensteuererklärung verpflichtet bist und quartalsweise Steuern vorauszahlen musst - zusätzlich zu deinen monatlichen Steuerabzügen bei deinem Hauptjob.

Merke dir also: Selbständige haben nie eine Steuerklasse (zumindest nicht für die selbständige Tätigkeit) und müssen immer quartalsweise Steuern vorauszahlen. Dabei ist es unerheblich, ob die Selbständigkeit hauptberuflich oder nebenberuflich ausgeführt wird.

Steuerklasse bei selbständigem Ehepartner

Wenn nur einer der Ehepartner selbständig ist und der andere in einem Angestelltenverhältnis sein Geld verdient, besitzt der Selbständige keine Steuerklasse, da er am Jahresende eine Steuererklärung abgeben muss und quartalsweise Vorauszahlungen leisten muss.

Der angestellte Ehepartner ist zunächst erstmal in der Steuerklasse 4, wie es die oben geschilderten Merkmale hergeben.

Es ist allerdings möglich das monatlich verfügbare Nettoeinkommen zu steigern, indem der angestellte Ehepartner die Steuerklasse 3 wählt. Diese Option ist auch möglich, wenn der andere Ehepartner selbständig ist.

Am obigen Beispiel siehst du, wie viel Geld du dadurch pro Monat mehr bekommst.

Achtung: Durch die Wahl der Steuerklasse 3 sparst du aber faktisch keine Steuern!

Ehepartner werden grundsätzlich zusammen veranlagt (= müssen zusammen eine Steuererklärung abgeben). Das bedeutet, dass der selbständige Ehepartner auch die Einkünfte des Partners in der Steuererklärung angeben muss. Neben den Einkünften gilt dies auch für die Steuervorauszahlungen, also den monatlichen Lohnsteuerabzügen.

Wenn der angestellte Ehepartner nun die Steuerklasse 3 gewählt hat, um monatlich weniger Steuern zu zahlen, sorgt das dafür, dass der Selbständige am Jahresende eine höhere Steuernachzahlung hat und auch quartalsweise mehr Steuern vorauszahlen muss.

In Summe werden durch die Steuerklasse 3 also keine Steuern gespart, so wie es bei zwei Angestellten der Fall ist. Es sorgt nur dafür, dass der selbständige Ehepartner mehr und der angestellte Partner weniger Steuern zahlt.