MAIN - Blog Buchhaltung - "Barbeträge immer im Griff behalten - das Kassenbuch"

Zuletzt aktualisiert am 24. Apr. 2025

Maid Dzambic

Freelance Editor

22. März 2019

Einer der häufigsten Gründe, wieso es zu Uneinigkeiten und Ärger mit dem Finanzamt während einer Betriebsprüfung kommt, ist das Kassenbuch. Falls das Kassenbuch nicht ordnungsgemäß geführt ist, können die darin enthaltenen (oder nicht enthaltenen) Aufzeichnungen vom Finanzamt nicht anerkannt werden. Wie du das Kassenbuch ordnungsgemäß führst, wird in diesem Artikel erklärt.

Umgangssprachlich werden die Kasse, die Barkasse, das Kassenbuch, ordnungsgemäßes Kassenbuch als dasselbe bezeichnet. Jedoch unterscheidet das Finanzamt diese Begriffe. Im Kassenbuch werden alle Einnahmen und Ausgaben deines Unternehmens erfasst. Es ist nicht wichtig, ob es sich um einen für 90 Cent gekauften Stift oder um eine für 200 Euro verkaufte Jacke handelt. In das Kassenbuch müssen alle Bargeldbewegungen eingetragen sein. Abhängig vom Unternehmen, kann das Kassenbuch verschiedene Formen haben. Hier unterscheiden wir das „ordnungsgemäße Kassenbuch“ und die einfache Dokumentation der Bar-Geschäftsvorfälle.

Um eine ordnungsmäßige Kassenbuchführung zu haben, ist es notwendig, dass eine Geschäftskasse vorhanden ist. Die Geschäftskasse solltest du nicht nur buchmäßig führen, oder es könnte notwendig sein, die Buchführung nachträglich zu kontrollieren. Deshalb sollte zumindest eine Geldkassette vorhanden sein. Das Geld kannst du nicht in der eigenen Hosentasche oder im Portemonnaie aufbewahren, da es in diesem Fall nicht möglich ist, dein privates von deinem Geschäftsvermögen zu trennen.

Wer muss ein Kassenbuch führen?

Ein ordnungsgemäßes Kassenbuch müssen alle Steuerpflichtige führen, die ihre Gewinnermittlung durch Bilanzierung machen. Im Fall, dass der Gewinn durch die Einnahmen-Überschuss-Rechnung (EÜR) ermittelt wird, ist die Kassenbuchführung keine Pflicht. Das heißt aber nicht, dass Alle mit einer EÜR-Buchführung keine Bargeschäft-Aufzeichnungen haben müssen. In dieser Situation gibt es nur keine strengen Regeln bezüglich der Form, wie bei der bilanzierenden Gewinnermittlung. Es ist ausreichend, eine Liste der Aufzeichnungen und eine chronologische Belegsammlung zu haben, mit der alle Transaktionen dokumentiert sind.

Wenn du aber ein Geschäft hast, bei der die meisten Zahlungen mit Bargeld gemacht werden (wie zum Beispiel Kiosk oder Kneipe), ist es empfohlen ein Kassenbuch zu haben, auch wenn du eine EÜR-Buchführung machst. Während einer Betriebsprüfung ist es immer am besten ein Kassenbuch zu haben, dass ordnungsgemäß geführt ist, da es wesentlich glaubwürdiger erscheint als viele Ordner mit einer großen Anzahl von Belegen.

Wie wird das Kassenbuch aufgebaut?

Das Kassenbuch muss für jeden Geschäftsvorfall folgende Informationen beinhalten:

- Belegnummer (fortlaufende Nummer)

- Buchungstext

- Datum des Geschäftsvorfalls

- Steuersatz

- Einnahmen- und Ausgabenbetrag und Währung

- Aktueller Kassenbestand

- Vorsteuer- bzw. Umsatzsteuerbetrag

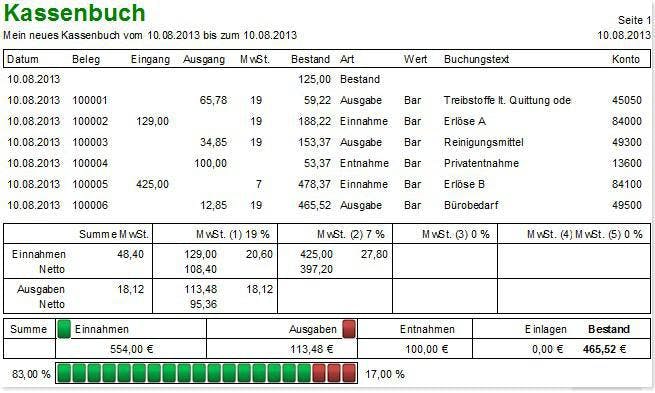

Zum Beispiel sieht das so aus:

Quelle: das-unternehmerhandbuch.de

Es liegt an dir, ob du ein fertiges Kassenbuch kaufen möchtest oder es lieber auf selbsterstellten Formularen machst.

Welche Anforderungen werden an die Kassenbuch-Aufzeichnungen gestellt?

Im Grunde ist es bei der Kassenbuch-Führung wichtig, dass sich ein Dritter nach einer angemessenen Zeit einen guten Überblick über alle Geschäftsvorfälle machen kann. Das bedeutet also:

- Kassenaufzeichnungen müssen richtig, vollständig, geordnet und zeitgerecht sein. Die Kasseneinnahmen und Kassenausgaben sollten auf einer täglichen Basis eingetragen werden. Richtig und vollständig sprechen für sich selbst. Zeitgerecht heißt, dass die Ein- und Ausgaben nicht einmal im Monat notiert sein sollten, sondern täglich. Geordnet bedeutet, dass alle Belege eine Nummer enthalten sollten, die auf dem Beleg selber und im Kassenbuch vermerkt ist.

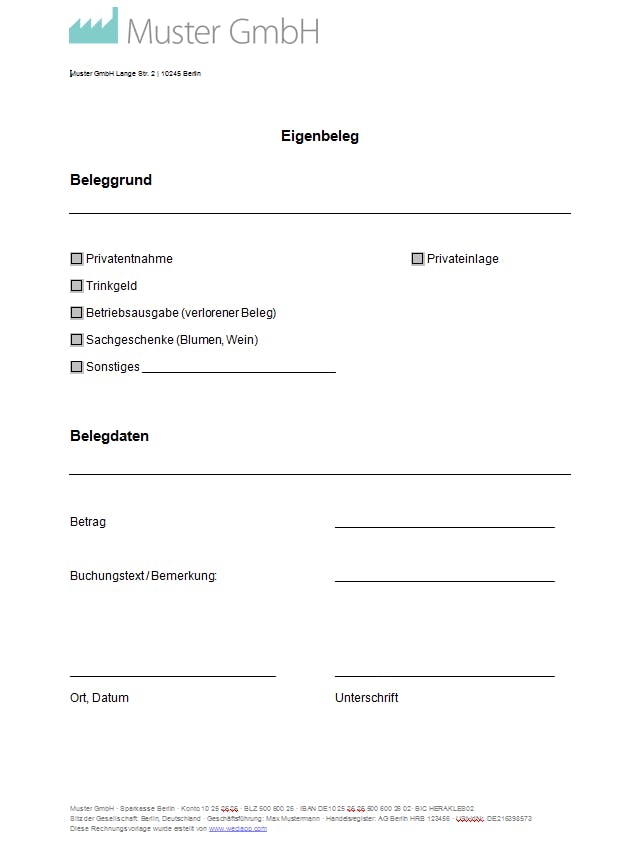

- Ohne Beleg sollte keine Eintragung gemacht werden. Das bedeutet, dass alle Bareinzahlungen und Privatentnahmen auch belegt und eingetragen sein müssen. Falls es dafür keinen externen Beleg gibt, muss ein Eigenbeleg ausgestellt werden.

- Alle Änderungen müssen sichtbar sein. Also, eine Excel-Tabelle im Rechner zu haben ist nicht ausreichend, da sie jeder Zeit geändert sein kann, aber dies nicht nachvollziehbar ist. Es ist aber möglich, einen Vordruck zu erstellen und ihn täglich auszudrucken und zu unterschreiben. Falls sich dann etwas nachträglich ändert, müssen diese Änderungen in so einer Weise durchgeführt werden, dass die ursprüngliche Variante noch erkennbar ist. Es ist am besten, die Eintragung mit Unterschrift und Datum zu machen.

- Kassensturzfähigkeit. Das bedeutet, dass zu jeder Zeit der IST- mit dem SOLL-Bestand verglichen werden kann. Technisch gesehen, ist ein negativer Bestand sowieso unmöglich und sollte auch nicht auftreten.

Kassenbücher, egal ob sie manuell oder elektronisch geführt sind, müssen zusammen mit allen Dokumenten, die für ihr Verständnis nötig sind, für 10 Jahre aufbewahrt werden.

Software für Kassenbuchführung

Für die Führung des Kassenbuchs kann auch eine Software verwendet werden. So eine Software sollte zertifiziert sein, GoBD-konform und benutzerfreundlich. Auf diese Weise vermeidest du das handschriftliche Ausfüllen von Vorlagen und Zuordnung von Belegen, die nicht selten unauffindbar sind, wenn man sie braucht. Wir haben auch einen Artikel über Buchhaltungssoftware, in dem du auch sehr nützliche Informationen finden kannst: Buchhaltungssoftware – Nutzen, Kosten, Funktionen.

Die Kasse kann auch Online geführt werden. Es gibt Cloud-Software-Anbieter bei denen du für eine kleine monatliche Gebühren eine Online-Kasse “mieten” kannst. Die Kosten dafür werden sich durch die gesparte Zeit auszahlen.

Wenn du auch die Möglichkeit haben willst, unterwegs Restaurantbesuche oder Spesen erfassen zu können, gibt es auch entsprechende Smartphone-Apps. Solche Apps bieten viele Möglichkeiten wie zum Beispiel einen Parkticket der Kassenbewegung zuzuordnen, nur indem du es mit der Kamera fotografierst.

Um eine gute Kassen-Software zu haben, sind folgende Kriterien zu befolgen:

- Vorbereitete Geschäftsvorfälle und die Möglichkeit, benutzerdefinierte Geschäftsmodelle für die Buchhaltung verschiedener Unternehmen zu erstellen

- Digitale und GoBD-konforme Kassenführung

- Benutzerfreundliche Vorlagen für Geschäftsvorfälle und das Kassenbuch, die leicht verständlich sind

- Eingaben und Auswahlfelder werden automatisch vervollständigt

- Leichte Integration in die Buchführung

- Vollständige, sichere und schnelle Erfassung der Kassenbewegungen

- Verfügbarkeit einer Smartphone-App für unterwegs und online Kassenführung

- Möglichkeit Quittungen auszugeben

- Eine revisionssichere Speicherung und keine Manipulationsmöglichkeiten

- Direkte Belegübermittlung aus der Software an den Steuerberater bzw. an die DATEV

- Einfache Ausgabe von Kassenberichten

Kassenbuchführung – gibt es Vereinfachungen?

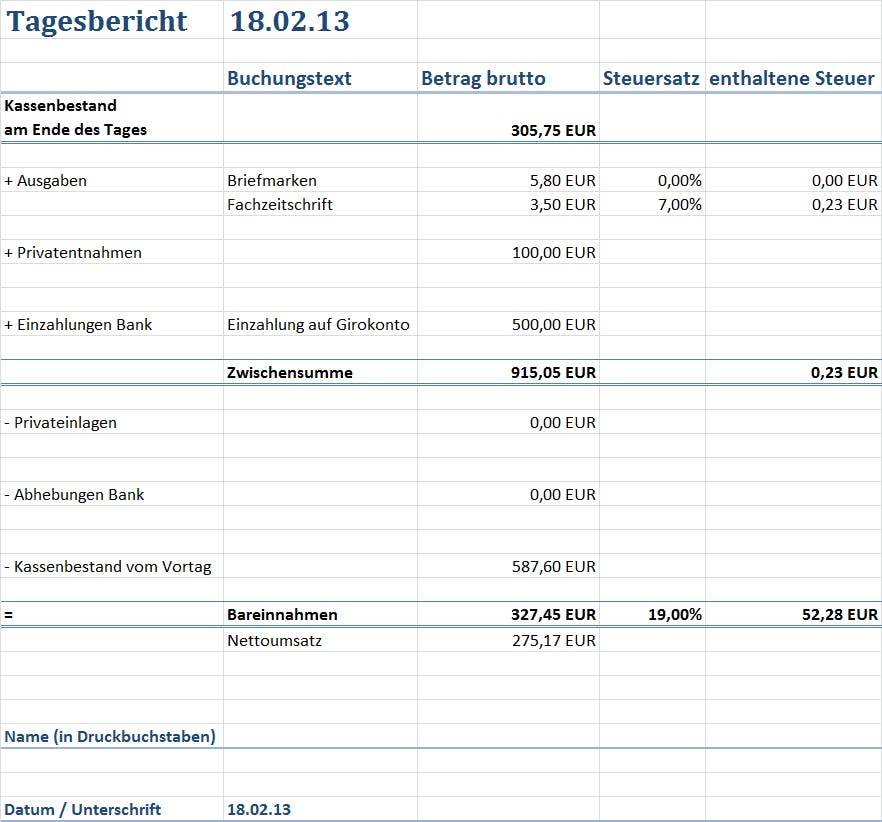

Ein Tageskassenbericht

Wenn es um die Kassenbuch-Führung geht, muss auch die Zumutbarkeit beachtet werden. Zum Beispiel wäre es für eine Kneipe unmöglich jedes Bier einzeln einzutragen. In so einem Fall, in dem also geringwertige Produkte an eine Menge von Kunden veräußert wird, kann auch ein Tagesbericht verwendet werden. Hier werden nur der Anfangs- und Endbestand der Kasse mit dem Ein- und Ausgaben abgestimmt. Nachzählen musst du also hier auch. Ein Beispiel für einen Tagesbericht: :

Quelle: das-unternehmerhandbuch.de

Für den Fall verschiedener Steuersätzen, müssen diese getrennt ausgewiesen werden.

Zusammenfassung von Belegen

Falls du zum Beispiel von einer Geschäftsreise mit vielen Belegen kommst und diese erstattet haben möchtest, können diese in einer Reisekostenabrechnung zusammengefasst und in das Kassenbuch eintragen werden.

Das gleiche Prinzip gilt auch für Unterkassen, die zum Beispiel auf manchen Veranstaltungen eingesetzt worden sind. Die detaillierte Abrechnung der Nebenkasse kann auch eine Position im Hauptkassenbuch übernehmen.

Es ist sehr wichtig, dass du die Belege auf jeden Fall aufhebst. Es ist besser eine Notiz, auch wenn sie auf einem Bierdeckel ist zu haben, als überhaupt kein Beleg.

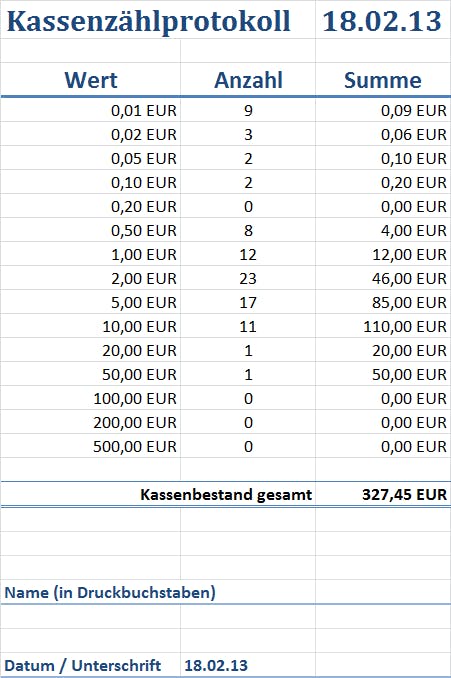

Kassenzählprotokoll

Hier werden alle Barmittel aufgelistet und nach dem Wert sortiert, so dass die jeweilige Anzahl ermittelt werden kann. Dies wird den IST-Bestand der Kasse ergeben.

Quelle: www.weclapp.com

Vorlagen für die Kassenbuchführung kannst du auch im Internet kostenlos herunterladen. Hier kannst du eine Vorlage im Excel-Format herunterladen.

Fazit: Kassenbuch

Falls du ein Geschäft betreibst, dass meistens mit Bargeld arbeitet, wäre es vielleicht klug, sich Beratung von einem Fachanwalt zu holen, bevor du irgendwelche Fehler bei der Führung deines ordnungsgemäßen Kassenbuchs machst. Es ist besser alles schon vorher zu klären, bevor es zu spät ist und du Probleme mit dem Finanzamt kriegst. Wenn Lücken bei einer Betriebsprüfung entdeckt werden, ist das Finanzamt sehr streng und dies kann für dich sehr teuer werden.

Vertraue deinem Steuerberater: Jeder Beleg ist Gold wert. 💰

Mit Kontist verwaltest du deine Belege ganz einfach und schnell: hochladen, Notizen ergänzen und bei Bedarf bequem exportieren.

Ähnliche Artikel

MAIN - Blog Steuern - "Buchhaltung mit freeFIBU - Der Online Steuerberater"

Wir haben für dich das Buchhaltungstoll freeFIBU auf Herz und Nieren geprüft. Welche Funktionen es anbietet, inwiefern es dir die Buchhaltung erleichtert und für wen es das Richtige ist, sagen wir dir.

Lisa Arnicke

Freelance Editor